Səhm bazarlarında mənfi gəlirlilik Dövlət Neft Fondunu vurub

Dövlət Neft Fondu 38,5 milyard dollardan cəmi 106,5 milyon dollar gəlir götürüb

2017-ci ilə nisbətən Dövlət Neft Fondunun investisiya portfeli üzrə gəlirliliyin daha aşağı olmasının əsas səbəbi dünyanın əksər əsas iqtisadiyyatlarında qlobal iqtisadi artımın zəifləməsi barədə bədbin proqnozlar fonunda səhm bazarlarında mənfi gəlirlilik olmuşdur.

"Marja" xəbər veri rki, bu, Azərbaycan Respublikası Dövlət Neft Fondunun 2018-ci il büdcəsinin icrası barədə illik hesabata Hesablama Palatasının rəyində bildirilir.

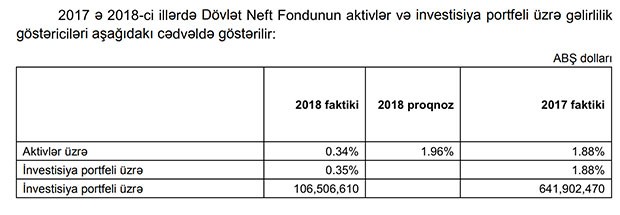

2018-ci ildə Dövlət Neft Fondunun investisiya portfeli üzrə gəlirlilik 0,35% təşkil edib. 2107-ci ildə bu nisbət 1.88% idi.

“2018-ci ildə Dövlət Neft Fondunun vəsaitlərinin idarə edilməsindən 106,5 milyon ABŞ dolları və yaxud 181,1 milyon manat məbləğində gəlir əldə edilmişdir ki, bu da büdcədə nəzərdə tutulan gəlirlərə nisbətən 1 milyard 35,6 milyon manat və yaxud 85,1 faiz azdır. Fondun investisiya portfelinin orta illik gəlirlilik göstəricisi isə 0,35 faiz təşkil etmişdir ki, bu da büdcədə nəzərdə tutulmuş gəlirlilik göstəricisi ilə (1,96% ) və 2017-cı il ilə müqayisədə (1.88%) azdır. 2017-cı ilə nisbətən gəlirliliyin aşağı olmasının əsas səbəbi kimi səhm bazarlarında mənfi gəlirliliyin qeydə alınmasıdır.

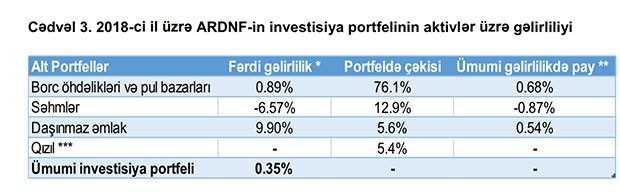

Fondun investisiya portfelinin lokal valyutada gəlirliliyi 0.35% təşkil etmişdir ki, sözügedən göstəricidə ən böyük pay borc öhdəlikləri və pul bazarları altportfelinin olmuşdur (0.68%). Gəlirliliyə növbəti böyük töhfə isə daşınmaz əmlak altportfeli tərəfindən verilmişdir (0.54%). Bununla belə səhm altportfelində ümumilikdə mənfi gəlirlilik (baxmayaraq ki, səhmlərə investisiya qoyan pay fondları müsbət fərdi gəlirliliyə sahib olmuşdur) qeydə alınmaqla ümumi gəlirlilikdə mənfi pay müşahidə edilmişdir (-0.87%)”, - rəydə bildirilir.

Rəydə bildirilir ki, Fondun valyuta portfeli təhlil edilərkən müəyyən edilmişdir ki, Fond əsasən dayanaqlı investisiyalara üstünlük verməklə yanaşı dayanaqlı valyutası olmayan ölkələrin də valyutalarına investisiyalar etmişdir:

"Xüsusilə türk lirəsinə və rus rubluna qoyulan investisiyaların dəyərdən düşməsi Fondun gəlirliyinə (ABŞ dollarında ifadə edilən) mənfi təsir göstərmişdir. Ümumilikdə isə, valyuta portfeli üzrə qoyulan investisiyaların böyük hissəsi yüksək reytinqli dayanaqlı investisiyalarla müşahidə edilmişdir ki, bu da əsasən özündə konservativ yanaşmanı əks etdirmişdir. Başqa sözlə bu yanaşma vəsaitlərin qorunub saxlanmasına xidmət etməklə yanaşı gəlirliyin azalmasını (müvafiq olaraq aşağı risk götürməni) özündə ehtiva edir. 2018-ci ildə dünyada qiymətli kağızlar bazarı təlatümlər və dalğalanmalarla müşahidə edilmişdir. Bu dalğalanmalardan qorunmaq və ya ondan gələn zərəri azaltmaq məqsədilə riskli investisiyalara yatırımlar azaldılmalıdır ki, gəlirliyə təsiri minimallaşdırılsın. 2018-ci il üzrə Fondun avroda ifadə edilən müvafiq subportfelinin tərkibcə əsasən korporativ istiqrazlardan təşkil olunmasının və yüksək spred durasiyasına (6 aylıq EURİBOR müddəti ilə müqayisədə) malik olmasının nəticəsi olaraq maliyyə bazarlarında artan ümumi kredit spred fonunda sözügedən subportfelin gəlirliyinə bençmarkla müqayisədə daha çox mənfi təsiri olmuşdur. Yuxarıda qeyd olunanları nəzərə alaraq Fondun investisiya portfelinin idarəedilməsinin təkmilləşdirilməsi məqsədilə sabit qiymətli kağızlar alt portfeli üzrə mövcud hədəf gəlirliyinin yenisi (risk və gəlirlilik profili nəzərə alınaraq ssenari təhlilləri aparılmaqla) ilə əvəz olunması istiqamətində müvafiq işlərin görülməsi məqsədəuyğun olardı. Eyni zamanda, qeyd olunan yanaşma dövrü olaraq portfelin orta kredit reytinqinin yaxşılaşdırılması və dürasiyanın yüksəldilməsinə xidmət etmə ehtimalını artırır”.

"Eyni zamanda qeyd etmək olarkı, ötən il ərzində borc öhdəlikləri və pul bazarları alətlərində avro valyutası üzrə olan investisiyalardan başqa digər valyutalarda (daxili bazarda enerji və qaz sektoru üzrə olan yatırımlar istisna olmaqla) müsbət gəlirlik müşahidə edilmişdir. İl ərzində bu alt portfelin fərdi gəlirliyi 0,89% təşkil etmişdir. Həmçinin qeyd edilməlidir ki, adıçəkilən valyuta üzrə korporativ borc öhdəlikləri seqmentində bazar risklərinin artması fonunda kredit spredlərinin artımı nəticəsində mənfi gəlirlik göstəricisi qeydə alınmışdır.

2018-ci ildə qlobal səviyyədə səhmlər üzrə qeydə alınmış mənfi gəlirlik şəraitində Fondun səhm alt portfelinin fərdi gəlirliyi/zərəri – 6,57% təşkil etmişdir.

Ümumilikdə ötən il ərzində Fondun investisiya portfelində ən yüksək gəlirlik daşınmaz əmlak aktivində qeydə alınmışdır ki, nəticədə sözügedən alt portfelin gəlirliyi

9,9% təşkil etmişdir. Bu aktiv növü üzrə daha çox gəlirlik isə müştərək və fond investisiyaları alt portfelləri üzrə edilən investisiyalarda müşahidə edilmişdir", - rəydə bildirilir.

Qeyd edək ki, 2018-ci ilin 31 dekabr tarixinə Fondun aktivləri ABŞ dolları ifadəsi ilə ilin əvvəlinə nisbətən 2 milyard 708,7 milyon ABŞ dolları və yaxud 7,6 faizə qədər artaraq 38 milyard 515,2 milyon ABŞ dolları təşkil etmişdir.

Ötən ilin sonunda Fondun cəmi investisiya portfeli 38 milyard 514 milyon 706 min dollar təşkil edib.

Müştərilərin xəbərləri

“Global Finance” Kapital Bank-ı “Süni intellektin rəqəmsal transformasiyada ən yaxşı istifadəsi” mükafatına layiq görüb

“ConsultsPlus”dan yeni layihə: “Risk əsaslı yanaşma” kiçik və orta bizneslər üçün daha əlçatan olacaqdır

SON XƏBƏRLƏR

- 22 saat əvvəl

-

1 gün əvvəl

“Bakcell”in Baş İcraçı Direktoru Xankəndidə jurnalistlərlə görüşüb

- 1 gün əvvəl

-

-

1 gün əvvəl

Tanınmış şampunlar və qabyuyan məhsulların saxtası Keşlədə istehsal olunurmuş

-

1 gün əvvəl

Bakı Fransız Liseyinin ləğv olunması haqqında qərar qəbul edilib

-

1 gün əvvəl

Bakı-Ağstafa-Bakı marşrutu üzrə əlavə qatar reysləri təyin edilib

-

1 gün əvvəl

Azərbaycanda tikinti sahəsində agentliyin və ya komitənin yaradılması təklif olunur

- 1 gün əvvəl

- 1 gün əvvəl

-

1 gün əvvəl

Rabitəbank müştəriləri biznes hesablarını banka gəlmədən aça bilərlər!

- 1 gün əvvəl

- 1 gün əvvəl

Azərbaycanda tikinti sahəsində agentliyin və ya komitənin yaradılması təklif olunur

Bank Masallıda filialını açdı

Azərbaycan neftinin son qiyməti

Rəsmi məzənnələr açıqlandı

Yaşıl gübrələrlə bağlı əməkdaşlıq Sazişi imzalanıb

Sabahın rəsmi məzənnəsi müəyyən olunub

"Kəpəz" BOKT illik 14 faizlə borc alır

MG MOTORS AZƏRBAYCAN-dan “XÜSUSİ QİYMƏT” kampaniyası

Kreditlərinizi Kapital Bank-a gətirin nağdlaşdırma komissiyası olmadan kredit əldə edin